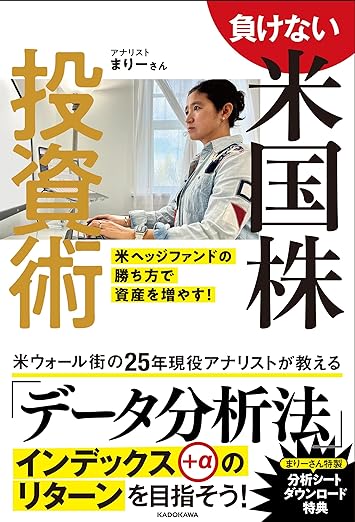

負けない米国株投資

負けない米国株投資術 米ヘッジファンドの勝ち方で資産を増やす!

まりーさん (著)

を読みました。著者は元ヘッジファンドの方で、現在は資産運用アドバイザーをされているそうです。

本の内容は、マクロもみて、ファンダメンタルズもみて、テクニカルもみてがんばろう・・・・という、まあ、基本的な内容でした。米国株のスクリーニングツールの紹介などがあって、米国株投資をされる方には貴重な本だと思いますが。

わりと面白い(?)のが、コア・サテライト運用を勧めている点ですかね。

基本はインデックスなんだけど、米国株って、実は特定の7銘柄が主導しているし、いままで順調だったのは金利がずっと低下しつづけてきたからという面もあるし、ということで、インデックスの強さは認めつつも、ポートフォリオの一部を個別株運用することを勧めています。

あたしの知る限り、清原さんもバフェットも井村さんもかぶ1000さんも、インデックスは持っていない(バークシャーはごくわずかのS&P500のポジションがあったような記憶)ですし、二億貯男さんは一部、投資信託か財形貯蓄かでインデックスをお持ちだったような気がするのですが、全体の資産額からするとごく小さな割合だったような記憶です。

「個別株投資に自信がある方で、ポートフォリオのそれなりの部分をインデックスにしている」というのはあまり見かけない気がします。

ただ、個別株投資とインデックス、どっちかに100%決め打ちする必要って、ないんですよね。

最近は円安がひどいですし、やはり日本には地震リスクがあるものですから、ポートフォリオの一部はインデックスにしたいとつねづね、あたしも思っております・・・・・思っておるのですが、良い株がPER10とかで売っていると、そっち買っちゃうのよね笑・・・・・だって、ロードスターなんて、今でもPER6ですよ?

とはいえ、あたしの資産額も4億円に近くなりつつあり、5%の利回りもあれば十分に裕福に暮らしていけます。個別株投資はとっても楽しいですし好きですが、四季報を3日で通読するとか、毎日5-6時間も決算書を読み込むほどの熱意はありません。「不労所得>生活費」にするためには、もはや個別株投資をする必要はないんです。また、ポートフォリオの80%がプレミアグループ、という、鬼のような集中投資なので、プレミアグループに不祥事があったら死にます。残りの2割はせめて現金かインデックスにしておく・・・という折衷形もありえるところ。

インデックスが下がり、かつプレミアグループなどが高い・・・・そんなときがくれば、一部をインデックスにしておきたいな、と思いました。いや、毎年、思ってるんだけどね・・・これから円高になるかもしれんし・・・・ぶつぶつ。

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。

suriaさん、こんにちは。

株式投資とはまた違うのですが、以前ブログを始められた頃に、家は買うなという記事を見ました。

最近2億貯男さんは家を買ったそうです。

理由はインフレ。

貯男さんも震災時の二重ローンリスク等を考え、今までは賃貸派だったみたいですが、家賃インフレ等で考えが変わったそうです。

私は都内23区在住の公務員で、家賃は13万、家賃手当は3万です。

最近の都内一軒家は6000万ぐらいであり、35年ローンで固定資産税や家財保険を入れると月々18万ぐらいの支払いです。

最終的に残るのは賃貸の場合は家賃とローン支払い時の差額。

購入の場合は土地の値段です。

概算ですが、住宅手当があるうちは最終的に残る金額はそんなに変わりません。

賃貸なら震災の二重ローンリスクを回避でき、購入なら団信で家族に家を残せます。

デフレ時は賃貸一択ですが、インフレで迷いがあります。

ただ、今後は日銀の利上げ、アメリカの利下げによる円高による材料費の値下げ、日本の人口減少。

不動産価格は金融緩和で今まで上がってましたが、今が最高値付近ではというのが私の考えです。

逆に上記理由で株でいう高値掴みの懸念があり、迷ってます。

長々となってしまいましたが、当時は賃貸派だったsuriaさん。

今もそれは変わりませんか?

また、私の場合賃貸と購入だとどちらに部があると思いますか?

こんにちはー、コメントありがとうございます!

あたしは元から、都内の不動産に限って買うのはアリだと思っています、価格が下がりにくいし、自分で住めば空室リスクもなく、売る時にも手厚い税控除があります。

ただお察しのとおり、なぜか持ち家になると住宅手当が減る点は不利ですね。

都内の不動産価格は上がることはあっても下がることはないと思いますね、、、職人はどんどん減っていき、残業も規制され、都内は人口増加。利上げも円高も、なってもたかが知れてるとも思います。

投資の基本はやはり、インデックス投資との比較が簡潔と思います。賃貸にして住宅ローン額との差額を、単に積み立てるのではなくインデックス投資すれば、賃貸が勝つのではないですかね。

ただ、一軒家となると、賃貸の選択肢が限られるかもですね。こういう家に住んでみたい、という希望があり賃貸では叶えられないなら、それを我慢して賃貸にするほどのあきらかに優越したメリットはないかと。

suriaさん、こんにちは。

お忙しいのに返信ありがとうございます。

しかし、タマホーム、タマげた決算です。

質問ばかりでも申し訳ないので、住宅ローン絡みで不動産屋から仕入れた住信sbiの情報があるので記載します。

ネットバンクで双璧なauじぶん銀行と住信sbi銀行ですが、金利はたいした差はなく、団信はauじぶん銀行が良いです。

ただ、審査がauじぶん銀行の方が厳しいみたいです。

具体的には大企業や公務員等かつ年収500万以上にしか貸さないらしいです。

住信も昔は厳しかったみたいですが、上場後は売上を伸ばすためか、審査も緩くなり融資額もアップしてるみたいです。

最近の業績好調なのはそのような理由があるからかもしれません。

実は地震対策にもマンションを買いたいのですが、マンションはかなり高く、一軒家で検討してます。

ただ、購入に際し、auじぶん銀行のローン審査が通りそうなので、手厚い団信が家族の保険代わりになるのは魅力です。

しかしながら、地震保険は掛けるとはいえ、万が一震災でマイホームを失えば二重ローンリスクがあるのは購入を躊躇う1番の理由です。

また、頭金を1500万程用意する必要があり、株式投資に回せるお金が減るのは痛手です。

とはいっても、残金は約2000万ぐらいなのですが、個別株は600万ぐらいを中期売買で回転させ、毎年100万ぐらいしか利益

出せてないのです。

あとは、手元にあるお金でipoやpo、優待のクロス取引きしたり、インデックス積み立てたりで回転させてるぐらです。

suriaさんは家を購入されてもあまり節税にはならないと思いますが、仮に都内在住で会社員等だった場合、団信メリットと二重ローン+運用資金が減るリスクならどちらの選択をなさいますか?

なるほどなーるほど、審査の実情がわかって、とても参考になります!えいさんがマンションではなく戸建てを選ぶ理由も、巷の戸建業界で良く言われていることと一致していて、興味深いです。

うーん、ご指摘の状況であれば、やはり賃貸ですかね。えいさんにとっても、誰にとっても、一番良い状況は、「投資で儲けて、そのお金で家を買えた」じゃないですかね、二億さんのように。

せっかくこの世に生を受けたのであれば、最善を目指してチャレンジしてみたい、、、そんな感じです。

仮に戸建を買うなら、地震保険かけて地盤の硬いところを選びますし、建物が倒壊しても高価な土地が残るので、地震リスクはある程度ヘッジできるのでないかと思い、考慮要素外。

生命保険は別に入ってもいいですし、ある程度遺族年金だって出るので、なんとかなるのではないか、と。

仮に持ち家の値段がインフレで上がったとしても、その含み益を実現する、、、つまり10年くらいで買い替えて引越しする?しっくりきませんね。買い替え先の不動産も高騰しているでしょうし。

それとも40年経って人生終盤で含み益実現?そのころに儲かってもしょうがないと思いますし、、、。

ということで、賃貸で住宅手当をゲットしつつ、投資の腕を上げて3500万円を増やすのに命をかける、に一票です!

キーパー技研4000円わりそうですね。管理人さんの損切りラインはいくらくらいですか?

「含み損が増えたからいったん撤退」ということはしていません。ファンダに不安が生じたら、含み益があろうが含み損があろうが、ポジションを縮小しています。

プレミア8割保有という事は、キーパー技研撤退したのですか?毎日安値更新してチャートも最悪なので仕方ないですね。

あ、ごめんなさい、この記事って、一か月前くらいに作ったやつなので。いま、プレミアは60%くらいです!

プレミアだいぶ減らしましたね。それでも1000枚くらいはまだあるのでしょうね。枚数が多いからある意味大変ですぬ。

プレミアだいぶ減らしましたね。それでも1000枚くらいはまだあるのでしょうね。枚数が多いからある意味大変ですぬ。

はい、ずいぶんキーパーに入れ替わりました!ま、相場を動かすほどではないですし、半年レベルではプレミアの方が上がると思っていますから、時間がかかるのは苦にはしていないです。

suriaさん、重ねての返信ありがとうございます。

そうしますと、運用ですね。

言い訳になってしまいますが、私は家族がおり、預金の大半を投資に回せません。

ipoやpo、優待のクロス取引等は比較的リスクが低いので預金の許す限り突っ込みますが、個別株は別です。

個別に回せるのは約2千万。

仮に今割安のkeeperを2千万買い、倍になって利確しても課税口座なら1600万増えますが、fireできる金額でもありません。

インデックスはあまり深く考えなくて良いですが、定年までfireできません。

suriaさんのブログを拝見すると、弁護士を辞められて株式一本で生計されてるのは尊敬しますし、羨ましいです。

やはり資金が2.3千万しかない場合、10年後にfireを目指すなら、個別株を当て続けて倍々ゲームで増やすしかないでしょうか?

なるほど、ご家族とくにお子さんと専業主婦の奥様がもしいらっしゃるなら、全賭けはコワイですね。

「やはり資金が2.3千万しかない場合、10年後にfireを目指すなら、個別株を当て続けて倍々ゲームで増やすしかないでしょうか?」

これは「はい、そうです」という回答しかないと思いますが、ちょうど今日アップした記事のように、「全額」個別株である必要はないかと。最初は500万円個別株、残りインデックス、くらいから始めて、運用手法が確立し、成績も安定しはじめたら、そこで初めて個別株の割合を増やせばよいのではないかしら。

キーパー技研を大底で大量買いしたいのです。場合によっては3750くらいまでいくのではないかと期待してますがいかないのでしょう。V字回復して買いそびれたら困るのですが、株は難しいです。最近仕事がきつくてfireしたいのです。日経の爆上げに置いて行かれて泣いてます。