赤字だけど買える?ブロードリーフ

へたくそマンさんから、ブロードリーフどうですか、とコメントいただきました。

ブロードリーフ?どこかで聞いたような・・・

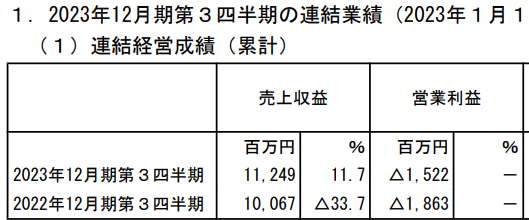

自動車の整備工場や部品商向けの業務ソフトを販売している会社ね。プレミアグループもガッチという同じようなソフトを売っているので、わずかに競合してます。最新の3Q決算は・・

えええ、ぜんぜん赤字じゃん!ダメじゃん!

ところが、なぜ赤字かというのを知ると、違った景色がみえるわ。ブロードリーフは、もともと6年使えるソフトを売っていたのですが、いま、これを、月額料金で使えるサブスク方式に変更中なの。

それ、赤字と何の関係が?

6年目になって更新するお客さんに、今までなら、また同じソフトを売って、「6年分の売上が一気に入ってた」わけ。それが、「毎月の料金が入るだけ」になるわけだから、更新するお客さんが出るたびに、売上は従来の6分の1とか5分の1になる計算になるでしょう。

6年分一括売上が、毎月になった・・・・理屈はわかったけど、なんでそんなことを?

収益アップのためでしょうね。6年以内に更新が必要になる需要の取り込みとか、ライセンスのカウントを店舗単位から従事者単位に変えたりして。実際、2028年度には、営業利益率40%、純利益80億円になる中計よ。

5年後かあ・・・・そんな、うまくいくんかね。

ブロードリーフのソフトは、整備工場の30%程度、部品商の70%のシェアをもっており、圧倒的トップですし、競合らしい競合はいない。もともとのソフトはリピート率95%ですから。更新客をサブスクに変更していく作戦は、確度は高いと思う。

【発見したアナレポ】

https://www.bridge-salon.jp/database/code_3673.html

https://www.fisco.co.jp/wordpress/wp-content/uploads/FISCO/broadleaf20230310.pdf

定量面ではどうしても赤字に目が行きますが、定性面では「競合なし、リピート率高い」と盤石です。ソフト開発のために投資CFがある程度あるのもいいですね。

お値段はどうでしょうか。

現在、FCFは赤字ですし、5年後にどうなっているのかわかりませんので、利益から計算してみます。

5年後、純利益が80億円になったとして、割引率8%なら、企業価値960億円。(仮に3Q時点の)負債30億円を引いて株数88688千株で割ると1048円となります。5年後に「利益80億円になって成長なし」なら、この価格。どこぞのレーティングも目標株価1200円としていましたから、まあ、こんなところでしょう。

2028年に1048円の価値をもつ株は、割引率8%なら2024年時点では750円という計算になります。現在、株価は600円弱ですので、「そこそこ安め」というレベルですね。「とんでもなく安い」というほどではない。

まあ、上に書いたような事情は、ブロードリーフに投資しているひと全員が知っている事情なので、こんなところでしょう。

5年後に利益率40%になって、「さらに成長余地がある」となれば、面白いことになるかもしれませんが、ちょっと、遠い将来の話すぎて、投資するには不安ですね。現在の社長さんは敏腕ですから、さらなる成長を目指すとは思いますが・・・。

定性面では文句ないので、黒字転換して、2028年以降の成長やFCFが見通せるようになったら、投資してもいいかな、と思いました。

へたくそマンさん、面白い銘柄のご紹介、ありがとうございました!!

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。

suriaさん、ブロードリーフの考察ありがとうございます!

提供しているソフトが寡占市場になっており、既存客がパッケ-ジからクラウドに移行終了時期が2028年の中計最終年となっております。

新規顧客の開拓ではなく既存客の移行且つ寡占市場なのでスイッチングされにくく、中計の整合性は高いと思います。

来期はパッケージの売上高が高い周期にあたりますのでクラウドへの移行が加速しますが懸念として来期1、2Qにクラウドがリリースされるかが重要となってきます。クラウドのリリースが頓挫、遅れたりすると中計に響いてきますので要注意になります。現状、クラウドの開発要員に進捗に合わせてインセンティブを与えて、充分な人材を確保しており、開発は順調とのことです。

クラウド移行に関しては契約負債の増減が担保となっています。

後は配当性向が35%なので中計値通りにEPSが成長するなら高配当銘柄になり、クラウドシフトの転換より中計以降もEPSとARRの一定の成長率があると考えております。

社長についてもコメントがあり、びっくりしております。

社長は見た目がワンマンに見えそうですが創業した会社を上場させて、カーライルから派遣された立て直しに特化した人物です。

会社としても寡占市場に立っているがニッチ分野で今後の成長を考慮して中計前から数年かけてクラウドを開発しました。

ある程度の顧客数を確保していないとSAASでの勝負ができないので勝負できることが強みだと思います。

suriaさん、へたくそマンさん、ブロードリーフの議論ありがとうございます。私も、株主であるのでお二人のやりとり大変参考になりました。

これまでのところ、毎年、中期計画より毎年上回る実績を出しているので、このまま順調にクラウドサービスに切り替わることを想定して、投資しています。

suriaさん、赤字だからunder evaluateされており、今が投資するチャンスとは考えにくいものでしょうか?

daiさんもホルダーなのですね。

中期計画を開示してから毎Qで上方修正出しており、結果的に毎年上回る実績を出しています。今期3Qは顧客が電帳簿クラウドの導入の検討で修正を出していませんが。

個人的にクラウド導入数が増加による修正内容が欲しいです。

daiさんはイグジットをどのようにお考えでしょうか?

中計まで保有する中長期視点で保有されているのでしょうか?

こんにちは、コメントありがとうございます!

少なくとも、あたしは、現在、そんなにアンダーバリューはされていないと算定しました、、、まあ、みなさん、中経をもとにバリュエーション計算するので、現在赤字というのは着目されていないのではないかと。

へたくそマンさん、

現在考えているexitは中期計画通りにいかない場合のみでしょうか。順調に中計通り進んでいれば、現時点では売却の予定はないです。その先は、現時点ではまだわかりません。へたくそマンさんは、exitの基準を設定されているのでしょうか?

suriaちゃんさん、

返信ありがとうございます。適正価格という判断、理解しました。中計通りに進んだ1年後くらいに、また評価聞かせてください。

daiさん、ご返信ありがとうございます。

中期計画通りにいかない場合にイグジットされるのですね。

自分以外のホルダーの方が出口戦略をお聞きしたかったのでありがとうございます。

私は目標株価になったら半分売却して定性面が崩れない限りは保有したいと考えています。