ラウンドワン1Q決算!

ネオピエロさんからコメントいただきました!!

「suriaさん、こんにちは。

(こんにちはー)

ラウンドワン、555円で少量買ってたのですが、ラウンドワンの決算どう分析されますか?

(しぶいですねー(笑))」

ラウンドワン・・・ボーリングとかやってるやつね。

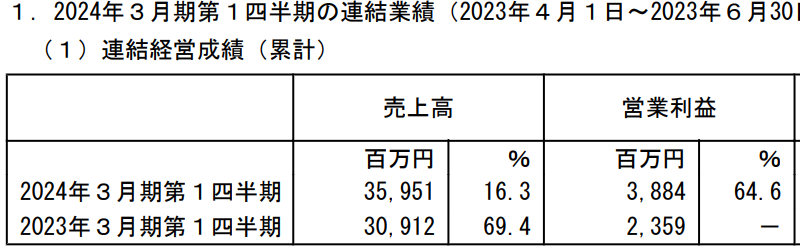

60%増益!!すごい決算じゃない!!

ところが、会社計画をみると、そもそも織り込み済み。2Qの営業利益が90億円の予定だから、「悪い進捗」とみる人もいるでしょうね。

60%増益でもだめ・・・織り込み済みってこわいにゃ・・・

この会社は1Qごとの会社計画も開示していて、それより若干上振れかな。「計画通り」という意味では無難。

ほう、上振れ。何がよかったんですか。

ラウンドワンは国内と米国展開の2つがあります。国内は、原価と販管費が想定より安くすんだのが上振れの原因。もっと景品代や電気代が高騰すると思ってたけどそうでもなかった、という理由のようです。

米国は、普通に売上が想定を超えているんだけど、円安のせいで5%程度かさましされているし、経費の増加もありますので、まだまだ楽観できないですね。

ラウンドワンの会社予想をおさらいしておくと、

1 国内

上半期の4-9月に売上10%増予想、下半期は前年並み予想。新店が2店増えて、通期では+5%の売上増予想です。1Qを見る限りでは、達成はありえそうですね。

2 米国

新店を5店出して、通期で前年並みの売り上げを予想。ただし、想定為替レートが130円、と、まあありえない感じです。為替の点で、売上は、若干は上振れそうですね。

ただし、1Q時点で営業利益は会社予想を下回っております。会社予想では、1ドル130円換算で、営業利益24.4億円(1876万ドル)だったのが、実績では1ドル137.49円換算で、営業利益23.5億円(1709万ドル)。ドルベースでは9%マイナスです。

原因は、販管費の増加・・・人件費や景品代の増加が著しい。インフレでしょうかね。

業績予想に対しては、国内事業が悲観的過ぎた水道光熱費分、上振れし、米国事業は為替の分、上振れしそうですが、それって結局、「事業が好調だった」というのではなくて、「想定が厳しすぎた」というだけですから、別にいいニュースではありません。

米国事業の内実・・・・「売り上げは増えているけど、経費の増加がそれ以上に増えている・・・・」をみると、悲観寄りの決算と言っていいかな、と思います。まだまだ1Qですしコロナ明けという難しい局面ですから、即断はできませんが、今後も、為替の影響は除いて、米国事業が成長しているか、きちんとみていかなければならないですね。

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。

suriaさん、記事にしていただきありがとございました。

流石の分析力です、私には見えなかった部分も見えてきてとても参考になりました。

それを踏まえて、ラウンドワンどうでしょう。

改めて結構為替の影響を受ける。今後はたぶん経費が下がるけど、その局面は円高になりそうなので、微妙な感じを予想します。

国内の光熱費も政府補助金縮小で危うそうだし、一旦売ります。

ちなみに、ラウンドワンの下値余地はいくらを想定しておりますか?

私は505円前後と見込んでいます。

いえ、とんでもないです!

「米国で店舗が着々と増えて着々と増益」を想像していたのですが、ちょっと路線が違いそうと思いました。当分、あたしが買うことはないと思います。

適正価格は585円と弾いたので、下値余地はそれから20%下がって500円くらいかな、と思っていますが。

suriaさん、こんにちは。

ジェイリースの決算発表がありました。

順調に思いましたが、見た目が悪く下がってます。

下値余地は2000切るぐらいと思いますが、ジェイリースいかがですか?