実はもうかってない?アップガレージ

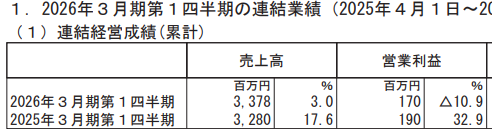

中古カー用品店のアップガレージ、1Q決算がありました。

10%も減益ー?ぜんぜんだめじゃん。売上の伸びもしょぼいし。

や、もう少し丁寧にみていきましょう。まずは根幹の直営店・・・・

既存店がプラスだから、優良とすらいえると思う。

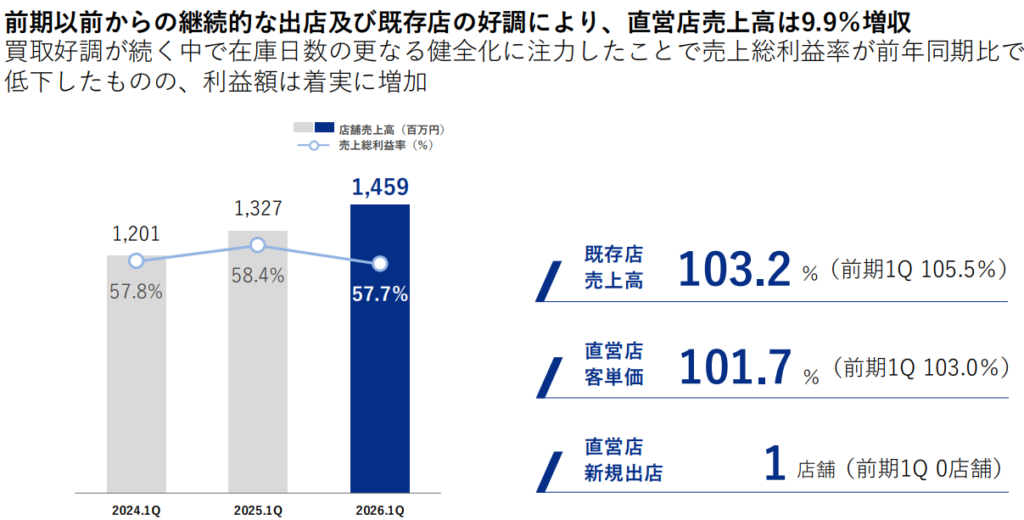

・・・む、粗利率さがってんじゃん。これでしょ、減益の原因。

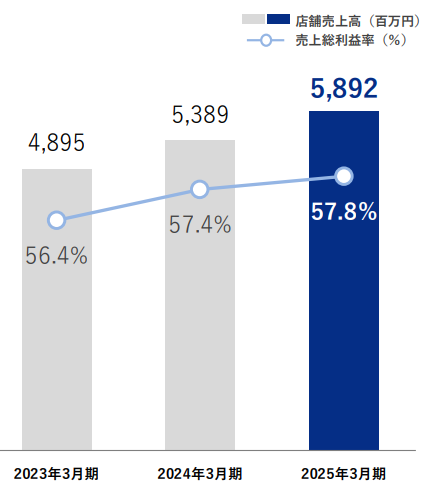

いや、粗利率は昨年1Qよりかは低いけど、通年の粗利率としてはここ2年間の範囲内ですね。

ということは、粗利的には昨年より良くなっているとしか解釈できない。

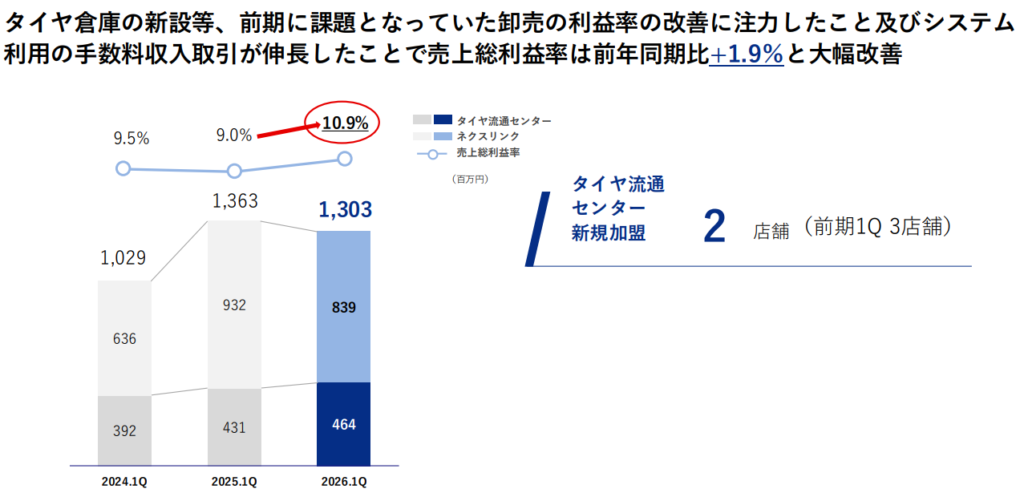

じゃあ、直営店以外だ。ネクスリンクだっけ、なんかほかにもやっているんでしょ。

アップガレージは、タイヤや部品の卸、そして部品販売システムの提供も行っていますが、システム提供に舵を切ったため、売上は減少、利益は上昇です。今年は13億円×10.9%で1.4億円の粗利。昨年通りの粗利率で売り上げが14億円だったとしても、1.26億円の粗利。前者の方が有利だね。

粗利が問題ない以上、やはり販管費が問題だったと結論せざるをえないね。まあ、FCとかほかの細かいのが足を引っ張ったという説もないではないけど。

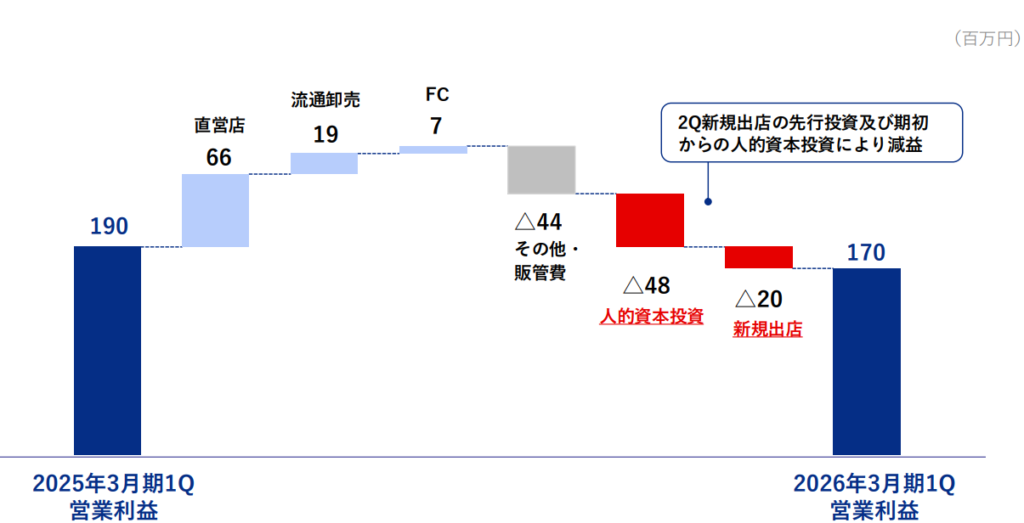

そうすると、このチャートのとおり、社員のお給料を上げたのが、減益の主たる原因なんだろうな、と。で、それ自体は計画通りだから、まだまだ通期業績予想は信頼していい・・・・はず・・・・・

売上と粗利をみると、まあまあ好調なんじゃないか、という感想しか浮かびません。

で、粗利以下つまり販管費をみると、社員の賃上げは業績予想を作るときに当然に織り込み済みであり、決算説明資料にも販管費は「計画通り」とありますので、これは当然想定内のはずです。

新しく雇った社員さんが、2Q開店の3店に配属され、売上と利益を生み、通期の予想は達成される・・・・はず・・・・ですね。

4800万円のマイナス・・・・会社負担社保含めて一人400万円なら12人。1Q新規出店もあわせて4店舗×3名ということで、計算は合います。

セグメント利益率の開示がないので推理するしかないのが辛いですが、これはホールド継続ですね。いやー・・・・・握力を高めるためにも、セグメント利益の開示をお願いしたいところです。「人件費を吸収できませんでした」というのはやめて・・・・・

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。

suriaさん、こんにちは。

率直に素晴らしい分析です。

アップガレージは海外展開にも期待しております。

グリムスはいかがでしょうか?

ご存知でしょうが、通期が元々が保守的予想で、上方修正が常の会社。

ただし、今期は若干疑義が…

販管費があまり変わらずなので、先行投資分は均等割なのでしょう。

であれば、このままの進捗で終わる可能性もなくはないのかと…

グリムス、いかがでしょうか?

あ・り・が・と・うございます!!悲観派?だったネオピエロさんにそう言っていただけると、うれしい。海外もちょろっと売上計上ができてきていて、期待できますね。

グリムスは、昨年2Qの説明動画だったかな、「売り上げは毎Q平準化する見込み」と言っており、実際、昨年の決算は業績予想完全ピタリ賞でした。電力事業のヘッジもすすんでますから、もう、「業績予想はかけねなしの予想」とみておいた方がいいと思います。

まあ、そうだとしても、半分ストックビジネス、成長事業は競争者なし、という安定ビジネスですが・・・・成長性がさほどでもないため、ほかの銘柄との比較で、このPERで積極的に買うまでもないかな・・・・って感じとあたしは見ています。買ってもいいレベルでもありますけどね。