会計が分かった!!

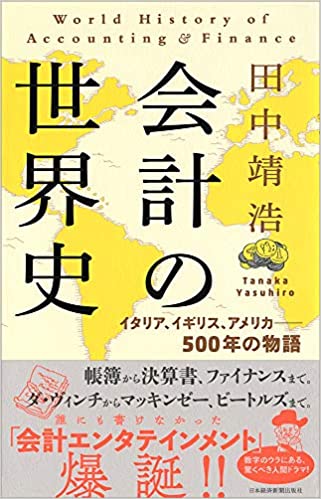

会計の世界史 イタリア、イギリス、アメリカ――500年の物語

田中 靖浩 (著)

を読みました。読んでよかったです!!「どうしてこうなったか」を知ると、理解が深まります。以下、参考になった部分を中心に、要約してみますね。

大航海時代の16世紀・・・・・・・・当初の商業の中心は、ジェノヴァやヴェネツィアなどのイタリアの都市。中国から紙が伝来し、商取引も活発になり、「売却代金をもって、別の商品の代金を決済する」みたいな複雑な決済が発生し、複式簿記が生まれました。書きにくいローマ数字ではなく、アラビア数字が西欧に広まりました。

その後、オランダ、イギリスが、「株式会社」を発明。株式会社ができたことで、それまで家族経営だったのが、アカの他人からの出資が入るようになりました。帳簿は、「自分だけわかってればいいや」から、「まったくの他人に収支と配当額を説明する」ものに性格が変わります。

アメリカで鉄道が普及すると、会計が大きく変わります。

鉄道は、「敷設当初はとんでもない大幅な赤字で配当不可、それ以降は運賃収入で黒字」という、いびつな事業。これでは、初年度の株主と、二年目以降の株主で配当額が変わり、不公平。

そこで、列車購入や敷設の費用は、「実際はもう全額、支出したけど、帳簿上は翌年以降も分散して経費計上としよう」としました。減価償却です。その逆、つまり、「まだ支出していないけど、あとでガッと支出して損益がぶれるのがイヤだから、今から分散して支出していることにしよう」という「引当金」もでてきます。

ここで、「現金ベースの儲けと帳簿ベースの儲けがズレる」というややこしい事態が定着することに。

時代が進んでグローバル化が進むと、「減価償却のシステムとか税制が国ごとに違うので、帳簿を比べにくい」という問題が発生。「米国の会計基準だと赤字だが、ドイツの会計基準では黒字」では、投資家は何を信じてよいのか、分かりません。

そこで、現金の動きを示すキャッシュフロー計算書、国際的な会計基準であるイファース、税金の支払や減価償却する前の利益EBITDAが登場します。

また、製造業ではなく金融業が台頭してきたことにより、「購入した株とか不動産を時価評価しないと、企業の実体は分からないよね」ということで、資産の時価評価も進みます。それまでは、企業が買った不動産や株は、取得価額で帳簿に表示していました。

さらに、ネットワークやノウハウなど帳簿に表れない収益源が台頭し、BSの重要性が低下、「結局、重要なのは、将来、いくら稼げるかじゃね?」ということで、将来キャッシュフローから企業価値をはじく方法がポピュラーとなり、M&Aで使われるようになります。

こうして歴史をみてみると、現代的な企業は、「モノ」主体の伝統的な評価方法にそぐわないということが分かります。

たとえば、ロードスターキャピタル。ビルを買って転売するお仕事ですが、帳簿上、買ったビルは、「取得価額」で表記されています。重要なのは、「良い物件を割安に買った」という事実ですが、もっとも重要な「ビルの含み益」は、BSに表れません。ビルを売却したときに、ようやく分かるに過ぎません。つまり、含み益が表示されないロードスターキャピタルのBSをみても、あんまり意味がなく、それをもとにROEとか自己資本比率を計算しても、ちょっと実態と外れていることになります。

たとえば、営業電話の代行のDMMIX。この企業の価値は、「よい営業マンを育成するシステム」ですが、これもBSにのりません。ですから、PBRが割安とか割高と論じても、何の意味もない。

工場でお洋服なり自動車なりを作っていた企業が中心の近代と異なり、現代では、無形の資産が価値をもっています。ヒト、ブランド、企業文化、含み益。それらは、帳簿には直接のらないので、IR資料や利益率から推し量ったりしなければなりません。そのあたりに、あたしたち投資家が付け入るスキがあるのかもしれませんね。

しっかし、言われてみれば、あたしたちって、アラビアの数字を使っているんですね。なかなか、感慨深いわあ・・・・・・。

読んでくれて、ありがとー!

今日も、ステキな銘柄に囲まれた、良い一日をお過ごしくださいね。

↑ 押していただけると泣いて喜びます!

SECRET: 0

PASS:

今回もすごく良いお話でした。

ありがとうございます。

当たり前のように使っていましたが、

たしかにアラビア数字でしたね。

SECRET: 0

PASS:

>miiko2021さん

ありがとうございます!アラビアの数字と思うと、オリエンタルで素敵ですよね^ – ^

SECRET: 0

PASS:

私もこの本読んでみました。

読んでよかった!!と思える素晴らしい内容でした。

蒸気機関車が出てきて、「収入-支出=収支」から「収益-費用=利益」という現在に近い体系が生まれた、という流れは読んでてわくわくしました。

個人的にはJPKの「ハリウッドにはBSを理解できるやつがいない、だから魅力的なんだ」という言葉は痺れました。

素晴らしい本を紹介してくださってありがとうございます!

質問なのですが、suriaちゃんはどうやって読む本を見つけてくるのですか?

ジャンルに縛られず、おもしろそうな本を見つけるsuriaちゃんはすごいな、と思うので、秘訣などあれば教えてください!

SECRET: 0

PASS:

>あろさん

ありがとうございます!!「減価償却」なんてのも、歴史を知ると面白いですよね!

秘訣ですか・・・そんなそんな、畏れ多いですが・・・

①アマゾンの「これを買った人はこれも買ってます」を眺めて、類書を探す。

②近所の本屋さんで、目についたものを買う。

③イベントをきっかけに買う。たとえば、最近、木材の値段が上がっていますが、それの勉強として林業の本を3冊読みました。美術館に行って抽象画がワケ分からなかったので、抽象画や現代アートの本を10冊読みました。ただし、うち5冊くらいはkindl unlimitedでの流し読みです。

そんなところでしょうか。ジャンルに縛られない、というのはむしろ意識的にやっていまして、物理学、イラン人、マヤ文明、林業などなど、疎遠なところはとりあえず本を読んでみるルールです。

いろんな世界を知っていた方が、「思い込みに囚われて投資に失敗する」確率を減らせると思うのです( ̄▽ ̄)

SECRET: 0

PASS:

>suriaちゃんさん

返信ありがとうございます!

特に②…やっぱり本屋さんでいろんなものに実際に触れることって大事ですよね!

ジャンルに縛られないことを意識的にやっている、いろんな知識を吸収するsuriaちゃんのコアになるところですね…尊敬します。私も頑張ります。

一つ、意見or記事をいただければ幸いです。

最近、「貧乏国ニッポン」 加谷珪一 著

という本を読みました。その中に、

「OECDの調査によると、2000年を100とした日本の不動産価格は78.5と低迷しており、諸外国では唯一、価格が下がっています。」

という記述がありました。ちなみに、米国は同期間で1.8倍、英国は2.5倍、豪州は3.5倍だそうです。

また、保有されているロードスターキャピタルについて、

東京の不動産に対して国内外の投資家の意欲は旺盛、と決算書でも(JSCの)動画でもありました。

そして、不動産投資を手掛ける他社(リート含む)の決算書を見ると、私が見た7社の内5~6社くらいの比率で、大体同じようなことが書いてありました。

上記を考えてみると、

・日本(東京、もしくはニセコなどのリゾート)の不動産は、世界から見て相対的に安いから買われている?

・世界的な金融緩和を受けてジャブジャブになったお金、またそれの運用先を求めている機関投資家が、比較的安い日本の不動産を買うことになる?

と、私には思えてきました。

suriaちゃんは、どう思われますか?

もしよければ、ご意見をお聞かせください。

SECRET: 0

PASS:

>あろさん

加谷さんの本を拝読しましたが、2000年以降安いというなら、「2021年の今」東京が買われる理由にならないんじゃないかなー、と思います。2018年や2019年時点でも安かったわけですから・・・。

ロードスターキャピタルの1Q決算資料にあるように、コロナ感染者数ひいては空室率への影響が諸外国に比べて軽微だから買われているのでは、と思っています。むろん、金融緩和の影響もあると思います。

しかし、5-6社もみるなんて、研究されていますね!!よかったら、どこの決算書をみられたのか、教えてください!!(>_<)

SECRET: 0

PASS:

>suriaちゃんさん

返信ありがとうございます!

確かに…今買う、というには論理が飛躍してますね。

自分にとって良い情報だけを抽出しようとするバイアスに陥っているのかもしれません。ありがとうございます!

(バフェット氏、マンガ―氏のバイアスについての書籍を読み返す時期のようです…笑)

ご質問ありがとうございます。

私が見たのは、以下の投資法人です。(括弧内は直近の有報・決算記載内容抜粋です)

・いちごオフィスリート(国内外の投資家の投資意欲旺盛)

・ケネディクスオフィス投資法人(投資家の取得意欲に大きな変化なし)

・大和証券オフィス法人(高い物件取得意欲が継続)

・平和不動産リート法人(※意欲に関して記載なし)

・インベスコオフィスジェイリート投資法人(依然として旺盛)

・スターアジア不動産投資法人(ホテルの売買停滞、物流施設意欲旺盛、※オフィスについては記載なし)

・トーセイ・リート投資法人(引き続き国内外投資家の不動産取得意欲は衰えておらず)

取得意欲に関しては、「依然として旺盛」や、「変わらない」との記載が散見されました。

いくつか前年、前々年の決算書も目を通してみましたが、「依然として旺盛」や、「引き続き旺盛」などの表現も見られました。

上記のほかに、「取得環境が厳しい」との記載もいくつかあり、

オフィスリート投資法人の主戦場が東京近辺である(ことが多い)ことから、

需要があるけど供給が間に合ってない?という推察もしました。

(オフィスの需給に関しては、この記事が面白かったです。もうお読みかもしれませんが。

コロナで変わる「シェルターアセット」としての東京の可能性https://gentosha-go.com/articles/-/33817)

日本の企業の99.7%は中小企業であり、

ロードスターキャピタルの資料にもあった通り、

東京は唯一日本で人口増加していく都市であるので、

東京の中規模オフィスマーケットの先行きは(日本で唯一?)明るい、と持ってます。

・・・これもバイアスかかってるのかも知れませんが(^^;)

長々とすみません!

SECRET: 0

PASS:

>あろさん

いえいえ、ありがとうございます、大変参考になりました!!REITは投資対象外なので、REIT会社の決算書を読むという発想がありませんでした、、、良い情報源ですね(⌒▽⌒)!

おっしゃる通り、東京の中規模オフィスのみ!狙い目だと思います!がんばれ、ロードスター!