トレファク爆益!

りゅうじさんからのコメントです。

「トレジャーファクトリーは、足元250店を運営しており、年間20-30店の出店を計画。3年間の売上と経常のCAGRは11%となっていますが、足元の数字を見ると保守的な印象を受けます。PERは14倍、PBRは4倍とPERは過去3年、PBRは過去1年の水準から見て、割安になってきたかなと。

(コロナ前の2019年ごろは売上が一桁成長になった過去があり、不安はありますが、そこから市場の評価が変わった?とも見ています)」

トレファク?あー、あの中古品のお店ね。なんか地味だな・・・・

うあ!業績がすご・・・・昨年はコロナからのV字回復だとしても、今年もすごいのね。

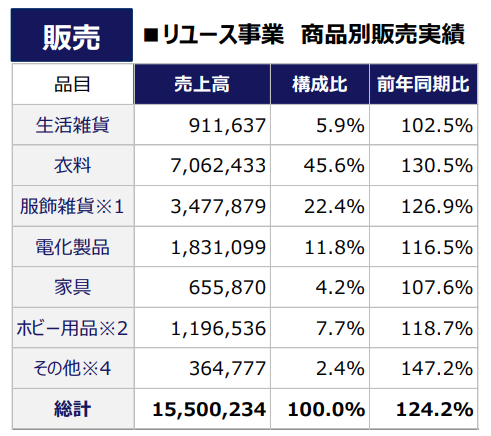

実は売上の6割を服飾関係が占めますが、それらが猛暑やインフレで好調だったようですね。

で、それが続くかと言うと?

値上げは今後も続くでしょうから、その意味では有望かもね。新規出店もたくさんありそうだし。

メルカリは脅威ですが、一気に大量に売りさばくには実店舗になるでしょうから、実はあんまり競合していないのかもね。服だと試着もしたいですし。

業績の伸びも経営効率も申し分ありません。2022年2月期以降、EC比率がコロナでアップ、一気に経営効率上昇してます。

査定システムが整っているので、専門性のある人材を採用しなければならないというわけでもなく、成長のボトルネックにはならないでしょうし。

気になったのは、ハードオフとかセカンドストリートみたいな、同業他社に対する優位性ですね・・・・正直、よく分からなかったです。ただ、すごい勢いで伸びており、経営センスも感じるので、「優位性はあるけどあたしが理解できていない」だけかな・・・・ディスプレイの仕方とか、立地の選定とか、そういった地味なところに優位性があるんだと思います。

タイの進出、安定的な新規出店、M&Aと、伸びしろもそこそこありそうです。

不況にも強いですし、利益率も高い。ちょっと買ってもいいですが・・・・・なにせ競争相手はたくさんいるので、もうヒト押し、独自の強みがあると言えるといいんですが・・・・。

お値段をみてみましょう。

昨年通期のFCFは10億円くらいですが、今期の好調と成長性をふまえてFCF15億円としましょう。これを8%で割り戻すと187億円。ネット負債として10億円をひくと177億円、1株あたり800円。現在の株価は1200円程度であり、あれれ、さらなる成長性を織り込んでいるようですね・・・・。

価格的に、高いとまでは言えませんが、安全域があるとも思えないですね。中計の達成は完全に織り込んでいる感じです。

インフレも続き、インバウンドも復活し、損はしないと思いますけど、「何かがあったら」損しますね。安全目に行く場合には、もう少し、下がるのを待ちたい・・・・・でも、そんな日はこないだろうな。たまには見てみたいとおもう良き銘柄でした。

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。

記事にしてくださりありがとうございます。

「同業他社よりしっかり成長しているので何らかの競争優位性はありつつも、それが何なのか分からない。」という内容には同意します。コアコンピタンスのようにある程度、見えるものではなく、ケイパビリティのような見えにくいものが競争優位の源泉になっている(と思われる)企業をうまく評価できたらいいのですが。。「少額でも投資して見守る」くらいの対応策しか思いつきませんでした。

FCFでの評価は大変参考になりました。真似させていただきます。

衣料品はどこも好調ですが、コロナ後のリバウンド消費疲れや、温暖化が売上に影を落とす側面もあるので「何か」は色々と考えられました。

FCFから見て割安水準になったら少額投資してみようと思いました。

貴重なご意見ありがとうございます。今後ともよろしくお願いいたします。