トレファク、フォロー

前回は、「インバウンドで利益率があがった」という点が怖くて、パスでした。

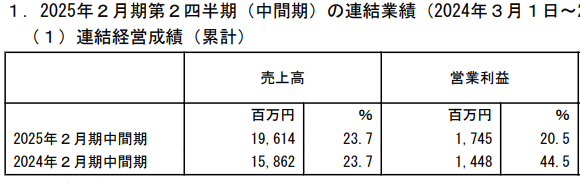

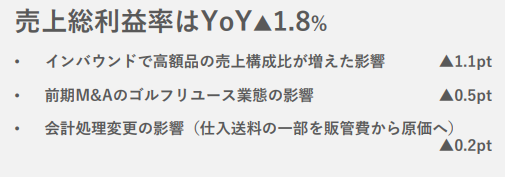

2Qでは、利益率が8.9%と、前期9.1%から悪化しています。上方修正後の予定利益率も9.0%でした。この原因は、粗利の低下。前期62%だったのが60%に。その原因は、

インバウンドで高額品の売上構成比が増えた影響・・・・ん、「高額品」って、粗利率、低いのね・・・・逆じゃなかったっけ?

説明会では、「センター拡張移転によるコスト増、ベースアップに伴うコスト増、ドレスレンタル事業での競合の広告投資増加の影響」と言っています・・・・物品の販売業で、原価に人件費、入れている・・・の?

1Q時点で原価率既に60.8%でしたが・・・

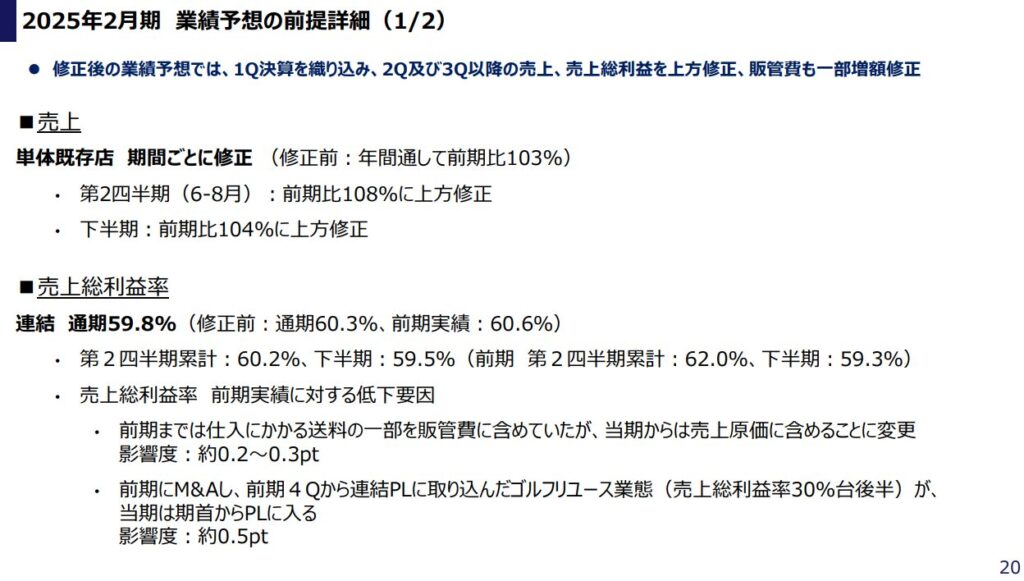

なんだ、もともと通期予想の時点で粗利率60.3%なんですね。あれ、じゃあ販管費が増えた?ちょっと整理すると・・・

【上方修正後の業績予想(半期)】

売上198億(実際は196億)

粗利119億(60.2%にて推定。実際は118億、60.2%)

営業利益17.8億(利益率8.9%。実際は17.4億、8.8%)

販管費101.2億(51.1%。実際は100億、51.3%)

あれ、販管費はわずかに上振れただけですね・・・そうなると、上方修正後は粗利率60.2%より上にしたのかなあ・・・・。ちょっと不透明ですが、M&Aの影響と会計処理の変更が要因ということか・・・・でもそれって、業績予想作成のときに分かっていることですよね?上の資料にも書いてあるし・・・。

以上からすると、

・販管費は別に予想外に増えてない。

・M&Aの影響と会計処理の変更による原価率上昇→業績予想に織り込み済みなので、予想未達の原因ではない。

・インバウンドで高額品の売上構成比が増えた→織り込んでなかった。これが真因。

さらに言うと、「高額品だけど粗利率が低い商品が売れた」ってことなんでしょうね。

そうすると、この傾向は続く可能性があります。売上はわずかに弱く、かつ、内容も、インバウンドで高額品(しかも粗利率の低いもの)が売れたものが多かった、という質が良くない内容。わずかに、ですけどね。

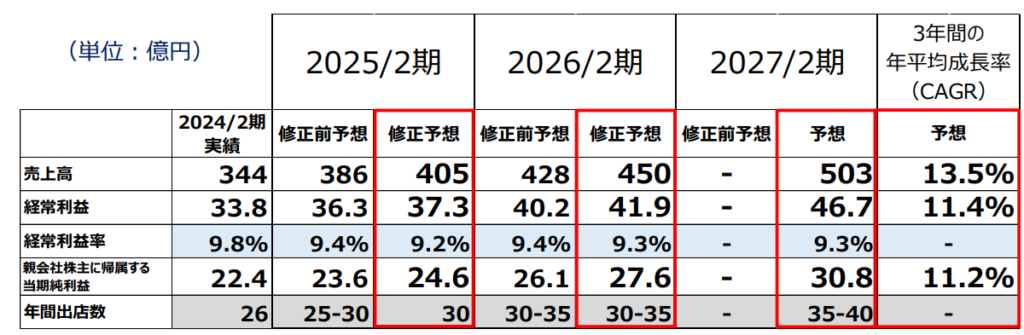

中計でも、利益率が小幅に悪くなっていく予想で・・・

スケールメリットは享受できなさそうですね。あたしが懸念していた、利益率がインバウンド云々に左右される展開も、現実になりつつあるかもしれません。

現状、PEは11ですが、利益率の低下などを考えると、もう一声ほしいかな。「成長するにしたがって利益率低下」は怖いです。消極方向の様子見で。

今日も、ステキな銘柄に囲まれた良い1日をお過ごしくださいね。