これが最強のETFだ!

MAXIS米国株式(S&P500)上場投信

s&p500というのは、アメリカの代表的な株500種の、セット販売。実はコレ、とんでもなく有利な運用で、年9%の値上がりが期待できます

ほとんどのアクティブ運用つまり色んな分析をして銘柄を選ぶ、より良い運用成績となっちゃいます。だから、銘柄選びに自信がないひとは、とにかくこれ一択がおススメ!

米国は、今後も人口が増える。スタンフォード、MIT、ハーバードなど世界一の大学と科学技術を擁し、最強の軍事力、経済力を有し、今後も長く発展を続ける。だから、死角はないわ。

そのs&p500を買う方法はいくつかあったけど、今年、新しいS&P500のETFができてたわ。

銘柄コードは2558。

確認すべき点は、ふたつある。

ひとつめ、信託報酬。安ければ安いほどいい。

ふたつめ、外国税額控除。アメリカの株だから、儲けがでたとき、アメリカで10%、さらに日本で20%、ダブルで課税される可能性があるの。それがクリアされているか?

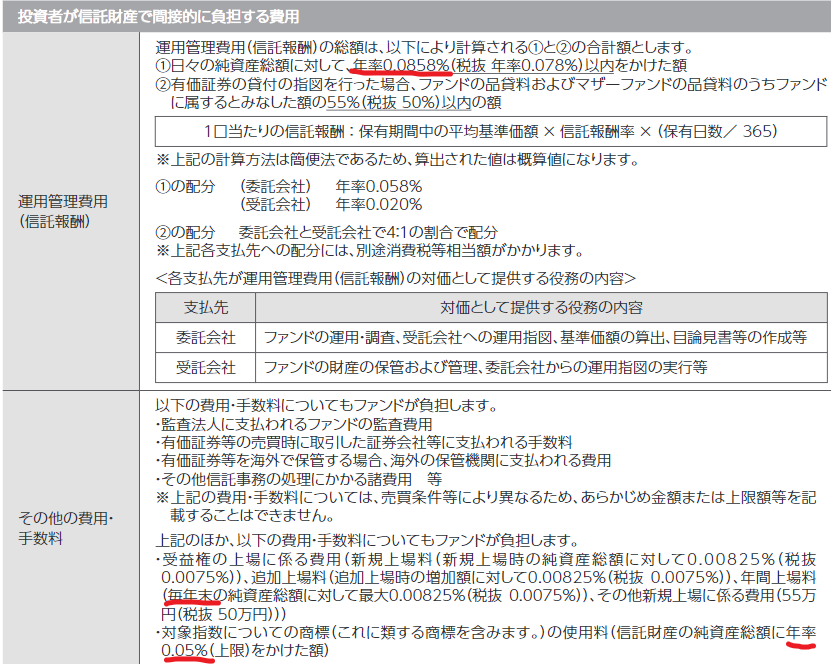

まず、信託報酬について。

気になる手数料は・・・

①年率0.0858%

②年間上場料0.00825%

③商標使用料年率0.05%(上限)・・・・て,高いわね。

合計で,③がMAXの場合,監査費用などのぞき,0.144%。

1000万円買っていると,年14,405円が減っていく計算。

100万円なら,1441円。

ただし!

この株は,楽天証券では、貸株つまり楽天証券に株を貸すことによって,年0.1%の利息を得ることができる。

貸株料を税率30%計算でマジメに確定申告するとすると,実質の費用は、貸株料と差し引きで、年0.07%くらいとなります。

マジメに確定申告しない場合は,年0.04%まで下がる!

2 外国税額控除について

実は、二重課税を自動で避ける制度が始まっているの。

東京証券取引所のサイトによれば,このETFは「自動で」外国税額控除,つまり二重課税回避をしてくれる制度の対象になってる!

よって,わかりにくいけれど,その分,パフォーマンスは、ほかのS&P500のETFよりよいはず。

これは便利

ほかのETFと比較してみよう

①1557が,信託報酬0.0945%。

100万円投資して,1年間に945円。

確定申告をすれば外国税額控除適用可能。

②1554が,信託報酬0.165%。

100万円投資して,1年間に1650円。

ただし,「諸費用として純資産に対する年率0.1%を上限とする金額がかかる」云々も目論見書に書いてあって、、、MAXで0.265%ということなのかな?

外国税額控除はできないはずです。

これはナイわね。

③VOO,つまり米国株式市場のETFが,信託報酬0.03%。最安値!

100万円投資して,一年間に300円。

ただし,こちらは米国株式市場で買うので、円をドルに替えて買う。楽天証券では,1米ドルあたり,25銭の為替手数料がかかる。

1万米ドル≒110万円買うと,2500円。

外国税額控除はできる。

けつろん

以上を総合すると,

「2558を買って貸株する」が,信託報酬,外国税額控除の面からも,最適解とおもわれます

VOOを買って外国税額控除の確定申告するみちもあるけれど,1000万円運用して数千円くらいの差しかでないハズ。

外国税額控除の確定申告をし,住民税について国民健康保険料が上がるのを避けるため申告不要制度を適用し・・・・なんてややこしいことやるくらいなら,2558に絞ってよいと思うんだ

s&p500以外のETFはどうなんだ、という話は、また、次回ねー!

SECRET: 0

PASS:

1557買ってるので参考になりました!

ありがとうございますー(^^)/

SECRET: 0

PASS:

イムちゃん、こんばんわ(=^x^=)

S&P500は毎月買ってるので

とっても良い情報ありがとう♪

楽天証券&楽天カードのクレジット決済で

emaxis slim S&P500を毎月5万円買ってるけど

年間60万円で6000円還元…

どちらがお得なんだろうか…Σ(-᷅_-᷄๑)

SECRET: 0

PASS:

>218enさん

1557お持ちだったんですか、、、意外に堅実な投資をしてらっしゃいますね

SECRET: 0

PASS:

>nekoさん

こんばんは!

楽天ポイントがつくのは、nekoさんのブログをみて初めて知りました!かなり有利な投資だと思います!!楽天、スゴイ!

、、、、でも、s&p500が年9%、右肩上がりで上がることを前提にすると、最初っから60万円投入した方が、パフォーマンスはよくなるかもですね。

SECRET: 0

PASS:

こんにちは、いつも楽しく読ませてもらっています。

また、大変勉強になっています。

「2558を買って貸株する」とのことですが、

eMAXIS Slim 米国株式 (S&P500)というものはどうでしょうか。

suriaちゃんさんとは投資の方向性が違うと思いますが、

以下の記事で勧められているため、

eMAXISについて、suriaちゃんさんの

見解をお聞かせいただけないでしょうか。

https://hayatoito.github.io/2020/investing/#50

投信なので興味ないかもしれませんが、

時間があれば、よろしくお願いいたします。

SECRET: 0

PASS:

>keiさん

コメントありがとうございます!

アメリカの株式市場にはたくさんの株が上場していますが、スタンダード&プアーズ社というところが、その中から代表的な銘柄500社を選んでいます。その500社に一括投資したのと同じ投資結果が得られるものです。

、、、というような説明でよろしいかしら?それとも、ほかのs&p500のファンドとの違い如何、というご趣旨かしら?

リンク先のご意見については概ね同意ですね。

SECRET: 0

PASS:

>suriaちゃんさん

回答ありがとうございます。説明不足で恐縮です。

市場に連動するので両者とも値動きは同じなのでしょうが、

2558は証券市場があいていれば常に売買でき、例えば、月の中で下げてきたら買い、高くなったら売れる。空売りもできる。

eMAXISは買えるのは毎月一回だけど、定額で設定するので安くなったときには買える枚数が増え、高くなったときには枚数が減るので、自動的に安い平均値で買える。

というような理解なのですが、どっちがよろしいのでしょうか。

2558でうねり見ながら売買できる自由度の方がより成績上がる可能性が高いという感じでしょうか?

SECRET: 0

PASS:

>keiさん

すみません今色々見返していたら、

2020年01月21日の

インデックス投資をしてはいけない理由

https://ameblo.jp/im–investor/entry-12563461945.html

に考え方書かれていました。

自分の成長が止まるから、投信にしないということですね。

失礼しました。

SECRET: 0

PASS:

>keiさん

>2558は証券市場があいていれば常に売買でき、例えば、月の中で下げてきたら買い、高くなったら売れる。空売りもできる。

はい,そうですね,あと貸株もできますヨ。

>eMAXISは買えるのは毎月一回だけど、定額で設定するので安くなったときには買える枚数が増え、高くなったときには枚数が減るので、自動的に安い平均値で買える。

①定期積立方式ならそうですね。ただの投資信託として買う場合は普通に毎日買えるはずです。人生で投資信託,買ったことないから「多分」ですけど(笑)

②定額だから云々,というのは,2558でも(自分で律して)ひたすら定額で買えばいいので,メリットとはいいにくいでしょうね。

2558でうねり見ながら売買できる自由度の方がより成績上がる可能性が高いという感じでしょうか?

①「うねりを読める」という前提ならそうですが,それは難しいんでしょうね。

②楽天カード決済でポイントが1%つくので,その限度で2558ではなく投資信託の方が有利と思います。

SECRET: 0

PASS:

>suriaちゃんさん

回答ありがとうございます。

投信は5万まで楽天カードで買えるようなので、

5万までは投信にして、残りは2558にしようと思います。

ありがとうございました。

SECRET: 0

PASS:

とても参考になりましたー。確定申告は元々するんでVOOにするかなーって思ってます。

あと1545とQQQもどっちにしようか迷ってるんですね。1545も二重免除だし貸付できるしで…

SECRET: 0

PASS:

>あいうさん

コメントありがとうございます!!

VOOで確定申告はある意味最強ですね。

インデックスに負けないように、がんばろっと、、、( ̄* ̄ )

SECRET: 0

PASS:

楽天証券のサイトから、更に各社の「収益分配のお知らせ」によると、MAXIS米株SP500(2558)は、分配が年2回で、6月の分配金が1 口につき 27 円(0.26%)、12月も27円とすると分配利回りは年間0.52%となって低くはないでしょうか?

iS S&P500米国株(1655) も同様に16円×2回/年で年間1.2%とvooなどと比べて低いように思うのですが、どうでしょう?

SECRET: 0

PASS:

>c5y5y1jjiji1さん

なるほど、分配金にそんな差があるとは予想してませんでした、ありがとうございます!(*^▽^*)

27円というのは、1月8日から6月8日までの数字のようですね。それでも、確かに少ないですが、、、設定されたばかりだから、何かの原因があるのかしら?

SECRET: 0

PASS:

S&P500東証ETFですが、1年~3年トータルリターンはいずれもあまり変わらないみたいですね。

1557が少しいいようですが管理会社国籍の理由でしょうか二重課税調整の対象外のようです。

私は昨年、本家のVOOと比較して分配金も一致しており、為替の加減か?数年のトータルリターンも少し良かったので1557を買いました。年間の手取り分配金が多い間は保持しようと思います。チマチマとですね。

ETFでは、次はVIGを買おうかと思っております。

他方、米国ETFでは、おっしゃるように「外国税額控除の確定申告をし,住民税について国民健康保険料が上がる…」も気になりますね。

suriaちゃんは、個別銘柄でドーンといってくださいませ(笑)。勉強したいのでブログ期待しております。>suriaちゃんさん

SECRET: 0

PASS:

>suriaちゃんさん

東証ETF1557の本家ETFはVOOではなくSPYで、SPYの配当にシンクロしていますね。

VOOと大差はないですが・・・、失礼いたしました。

SECRET: 0

PASS:

>c5y5y1jjiji1さん

大丈夫です、、、あたしも全く知りませんでした笑

というか、vooとspyで配当が違うのも理解しがたいわ、、(・∀・)

SECRET: 0

PASS:

>suriaちゃんさん

同じS&P 500指数に連動を目指すとはいえ、ファンドが違えば銘柄構成比率にわずかですが差異があるようで、それも原因でしょうか?

配当の設定等、方針も違ってくるのでしょうか。

ステート・ストリートはSPYをそのまま円換算して1557として上場しているのでその辺は全く同じですね。

SECRET: 0

PASS:

>c5y5y1jjiji1さん

そうですね、構成比率の微妙な違い、くらいしか考えられないですね、、、あとは、銘柄入れ替えの時の先物の使い方とか?インデックス運用者の本を読んだことがありますが、色々苦労しているみたいです(*^▽^*)